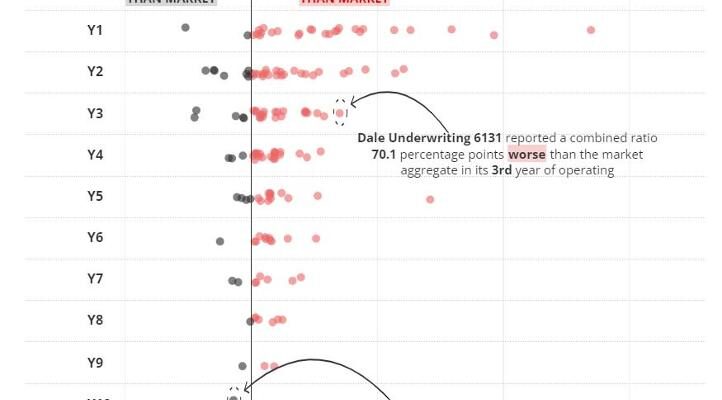

Британские аналитики из Insurance Insider изучили финансовые показатели 31 стартапа, запущенного в рамках Lloyd’s за 10 лет с 2011 по 2020 год, и обнаружили, что эти компании показали комбинированный коэффициент меньше 100% лишь в каждый пятый год, т.е. в 32 из общего количества в 157 годовых отчётов.

Традиционно считается, что стартап должен выходить на операционную окупаемость за 3 года (это они так написали), но даже компании, работающие на рынке четвёртый и далее годы, показали прибыль лишь в 25% случаев. Почти такая же доля стартапов (21%), правда, стали прибыльными уже в первый или второй годы работы.

В качестве частичного объяснения аналитики отмечают, что 14 из изученных 31 синдиката были запущены в 2013-2017 годах – периоде неблагоприятных рыночных условий. Такие компании за 84 года общего присутствия на рынке показали прибыль только в 18 случаях.

Если сравнивать показатели стартапов с данными в целом по Lloyd’s, то они опередили рынок опять же менее, чем в 1/5 случаев: 29 из 157 лет.

Из перечисленных 31 стартапа к настоящему времени в бизнесе осталось только 20, остальные 11 либо покинули рынок, либо были поглощены другими компаниями. Правда те, кто остались, гораздо лучше приспособились к рыночным условиям и обгоняют по показателям широкий рынок.

Стартапы, созданные в 2021 году (из таковых по 4 имеется годовая отчётность) выглядят существенно более успешными. Но отличаются и условиях их создания. Так, 2 из этих 4 получили на старте самые большие инвестиции из всех, что позволило им быстро масштабировать свой бизнес. Если в среднем синдикаты, запущенные в 2011-2020 годах, удваивали объём премии за 3 года, то новые компании, мало того, что начинают сразу с больших объёмов, так ещё и претендуют на их удвоение на следующий год.

Какие выводы можно сделать из предложенного анализа? Добро пожаловать в мир естественного отбора, в котором живут и развиваются все организмы, в т.ч. экономические. Самое удивительное в показанных данных состоит в том, что они кого-то удивляют. Любая новая бизнес-модель – это всегда прыжок в неизвестность, на каких бы обоснованных предположениях она ни основывалась. Окупаемость за 3 года в доле 20% выглядит очень достойно, и это при довольно своеобразной методике подсчёта, где в оду кучу смешиваются результаты компаний, существующих 10 и 2 года.

Стоит обратить внимание на пассаж относительно сравнительной эффективности новых и старых стартапов. То, что новые показывают лучшие результаты, также вполне вписывается в концепцию естественного отбора: инвесторы сделали выводы относительно прошлых успехов и неудач и, что не менее важно, стали вкладывать в новые проекты достаточное количество денег, чтобы они «полетели», а не пытались сделать что-то из ничего.

Так что венчурная активность Lloyd’s выглядит вполне успешной. Так оно и работает: из многих вложений «выстреливает» небольшая часть, которая точнее попадает в рыночные тренды и спрос, остальные либо усиливают оставшихся своими наработками, представляющими ценность (но недостаточную для самостоятельного развития), либо уходят с рынка. И, чем больше вложений на старте (как по количеству сделок, так и по объёму каждой), тем больше успешных результатов. Общая статистика венчурного рынка (я недавно приводил данные за 2021 год) это подтверждает.

Если же инвестор хочет, чтобы любой его проект гарантированно окупился меньше, чем за 3 года, и превзошёл по эффективности среднерыночные показатели, ему стоит начать поменьше инвестировать в запрещённые вещества.

8 103

8 103  Сохранить статью:

Сохранить статью: